Q3采购报告:8成工厂遭砍单、严控采购行为、下行或蔓延至明年

随着产能进一步释放和需求缩水,全球半导体市场增速正在放缓,逐渐进入下行周期。即使来到传统“金九银十”需求旺季,消费端也未能实现同比逆转。

基于此,本季度的元器件采购调查结果喜忧参半,关键词有:终端砍单、严控采购、下行周期。所调查的对象均是中国本土OEM、ODM、EMS等厂商。

喜忧参半的2022年三季度

从全球来看,美国持续加息带来的外溢效应,地缘政治冲突带来的能源危机,以及尚未消除的新冠疫情,三重影响叠加,提升了全球经济运行成本,增加了全球产业链的不稳定性,加大了全球制造业复苏难度。

据中国物流与采购联合会数据显示,今年前三季度,全球制造业增速呈现阶梯式放缓趋势,且三季度增速快速下降。如图1显示,Q3全球制造业采购经理指数均值为50.8%,较Q1和Q2均值分别下降3.8和2.2个百分点,这意味着全球制造业处于低速增长的状态。

在中国方面,三季度以来随着国家稳经济政策的持续推进,制造业保持复苏势头,特别是季末时复苏更趋明显。

以汽车产业为例,第三季度汽车月均新增量明显高于上半年,连续3个月保持较快增长;出口方面,1-8月,我国出口电动载人汽车总价值783.4亿元人民币,同比增长92.5%,中国汽车出口总量实现位于全球第二!比亚迪、蔚来等新能源车企积极出海,为中国新能源车企扩局提供新样本。

在经济下行压力的影响之下,元器件采购市场同样喜忧参半。忧的是当前不稳定不确定因素仍然较多,半导体复苏趋势仍不明显;喜的是下一个具有现象级带动能力的市场已经浮现,它们大概率是汽车电子、数据中心和能源产业这些偏向To B的赛道。

终端砍单是Q3不可绕开的话题

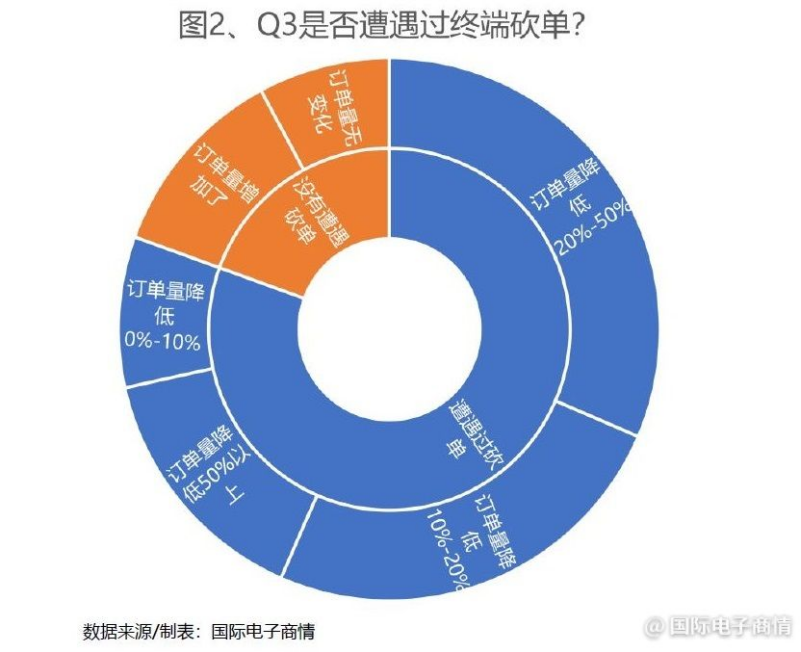

采购调查结果显示(图2),有80.5%的受访企业在Q3遭遇了消费终端砍单的经历,超过8成;剩下20%的受访企业没有遭遇砍单,经回访发现他们多数服务于汽车、工业、电力等景气度高的领域,故而没有受到终端“寒气”波及。

在这8成遭遇砍单的企业里,超半数以上的企业称Q3订单量同比降幅在两位数以上。

● 31.5%的企业的订单量同比减少了20%-50%,占比最多;

● 25.1%的企业的订单量同比减少10%-20%;

● 15%的企业的订单量同比降低了50%以上,深受砍单行情的影响。

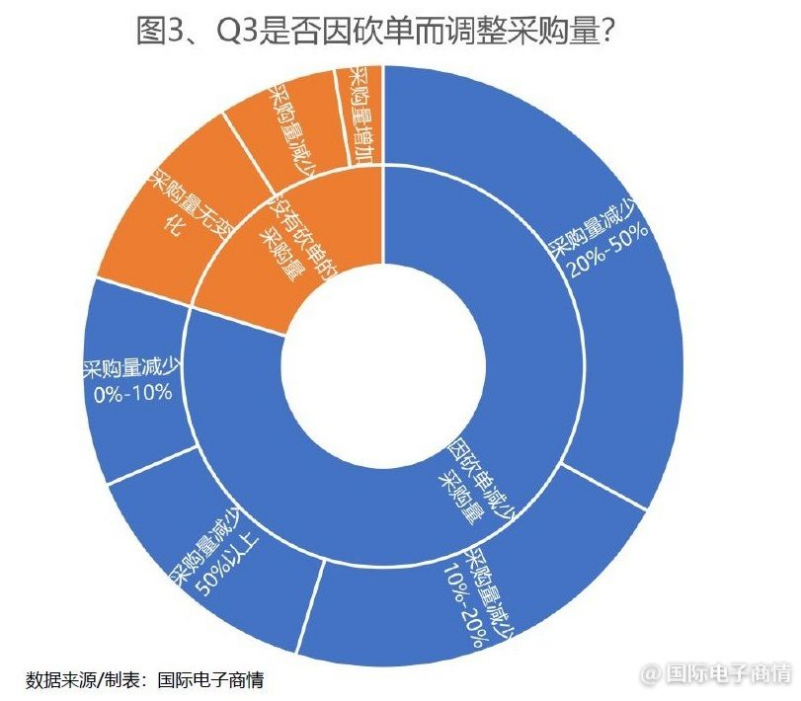

一般来说,制造工厂收到下游客户的砍单通知后,会根据实际情况调整相关策略,如适当减产、调整采购行为等等。图3显示,将近8成的受访企业因遭遇终端砍单而降低了Q3的采购量。

● 较多者将采购量同比减少了20%-50%,占33%;

● 其次是采购量同比减少10%-20%,占21.7%;

● 11.2%的受访企业表示在Q3采取了相对积极的采购策略,使采购量同比增加。这些企业的主营业务可大致分为:电力电池、航天航空、汽车制造和家电制造。

Q3还缺芯/加价采购吗?

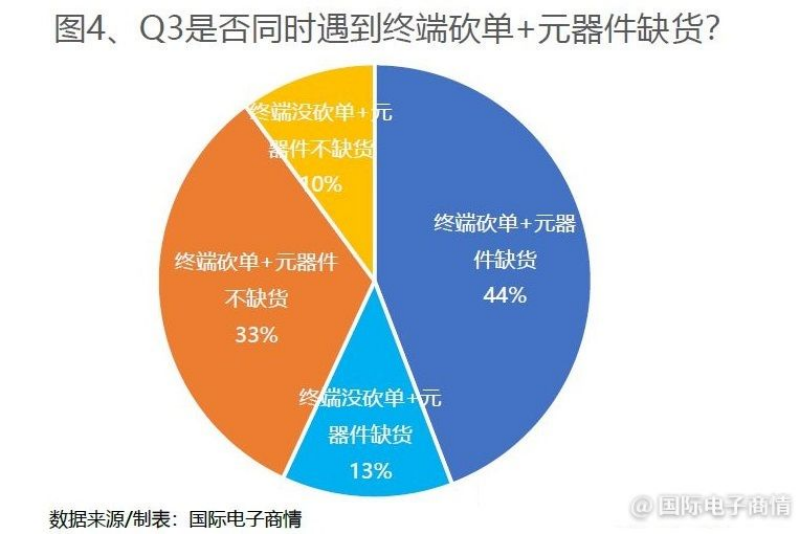

那么延续了两年多的缺货潮,是否因砍单潮来袭而消失呢?如图4显示,近6成受访企业表示Q3仍有元器件紧缺现象,剩下的4成则表示紧缺行情得到缓解。其中有10%的企业表示Q3没有遇到砍单、也没有“缺芯”困扰。

对比前两年的数据,几乎每季度都有70%-80%以上的受访者面临“缺芯”难题,如今Q3仅57%的受访企业表示缺芯,说明芯片供应链体系正逐渐趋于平稳。

但相对高端或复杂的芯片,如高性能MCU、专用的电源芯片,仍然存在产能缺口。有44%的受访企业表示既被终端砍单又遭遇芯片缺货,实在是“祸不单行”。

那么对于紧缺且必要器件,受访企业会通过加价而购得吗?图5显示,对比今年Q1的数据,Q3加价采购情况总体明显减少。

● 有11%的企业表示不存在紧缺元器件,都能买到;

● 19%的企业表示没有加价采购;

● ——这两个数值均刷新了本调查的历史最高值。

此外,Q3不同加价区间的选项占比也悉数下降。

● “加价10%至50%”的选项比例从Q1的39%下降到Q3的30%;

● “加价300%以上”的比例从Q1的7%下降到Q3的5%;

● “加价也买不到”区间的占比下降1个百分点。

有趣的是,通过同比2021年Q3的数据发现,尽管2022年Q3的加价情况总体明显减少,但加价区间在“100%至200%”“200%至300%”和“加价也买不到”的选项比例比去年Q3有所增加。这些都是加价幅度较高的区间,我们认为是前文所述的高端或复杂芯片。

Q3紧缺的元器件品牌和品类

图6所示,Q3紧缺度前六的元器件品牌是:TI(15%)、Infineon(12%)、ST(11%)、NXP(9%)、onsemi(9%)和ADI(8%)。

自去年以来,这6家海外品牌的器件均较为紧缺,每季度的排序略有上下浮动,但总体变化不大。此外也有受访企业表示Microchip、Silergy等品牌在Q3有紧缺表现。

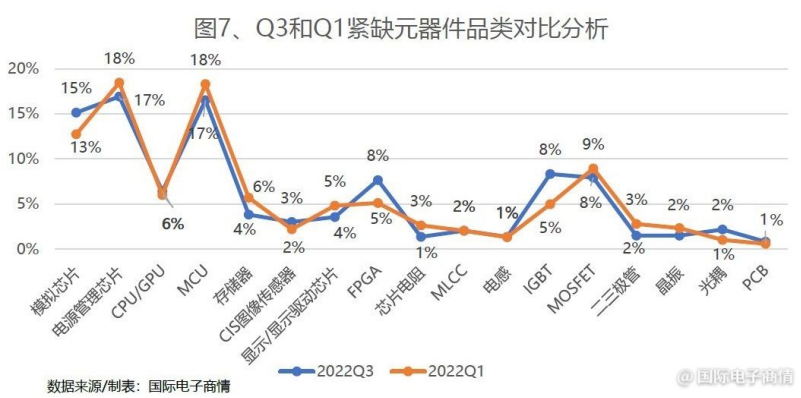

品类方面(图7),紧缺度高的元器件品类依次是:电源管理芯片(17%)、MCU(17%)、模拟芯片(15%)、IGBT(8%)、MOSFET(8%)、FPGA(8%)。

● 对比今年Q1,电源管理芯片和MCU在Q3的排序暂无变化,紧缺程度均有所下降;

● 排序第三的模拟芯片紧缺度上升2个百分点;

● IGBT和FPGA的紧缺度在Q3跃至前列,挤占了Q1较为紧缺的CPU/GPU、存储器的位置;

● CIS图像传感器、光耦这两类器件的紧缺度在Q3略有上扬。

Q3中国本土品牌和海外品牌的采购对比

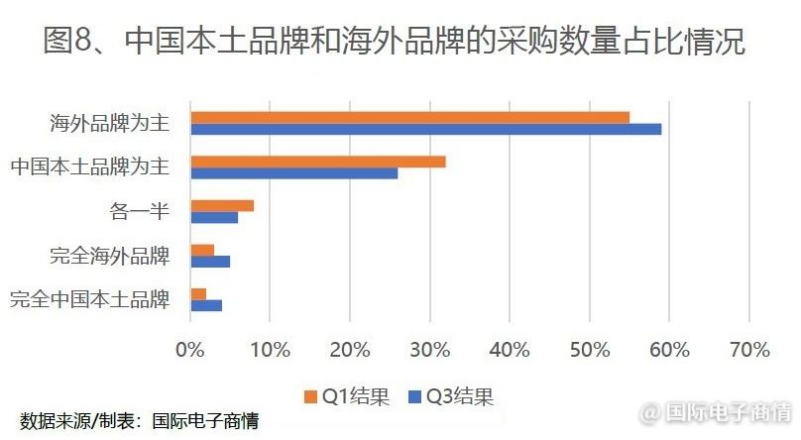

为了更直观地观察中国本土品牌的成长轨迹,我们今年新增了对中国本土品牌和海外品牌的采购情况的调查。无论是Q1还是Q3,受访企业在元器件采购的数量占比和费用占比,均是以海外品牌为主。

采购数量方面(图8),由于下半年以来欧美各国逐步取消疫情防控举措,海外工厂得以逐渐复工复产,且全球芯片供应链体系逐渐恢复,Q3受访企业采购海外品牌(含主要&全部)的数量占比明显高于Q1。

更亮眼的是,“完全采购中国本土品牌”的企业在数据上呈现翻一番,说明制造工厂对国产器件的接受程度仍在大幅提升,可以给本土品牌厂商更多的时间和信心。

采购费用方面(图9),由于采购数量以海外品牌为主,所以费用占比方面也同样以海外品牌为主。其中“完全采购中国本土品牌”的选项占比同样成倍增长,相信国产替代一定是大势所趋。

应对和展望:如何抵御寒气?

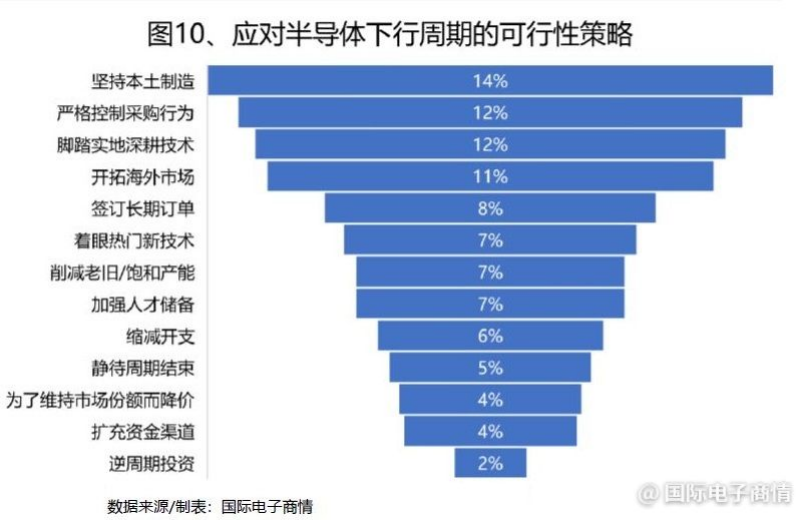

相对以往季度,本次调查结果稍显悲观情绪,说明半导体行业处于下行周期的影响已经显现。制造企业会如何应对?以下是调查总结出来的可行对策(图10):

第一梯队:需要长期坚持的策略,以便顺利承接下一个市场周期的需求。

1、坚持本土制造和研发,更易适应当地市场需求,更准确地满足消费需求;

2、严格控制采购行为,如规范管理采购价格/流程/来源等;

3、脚踏实地深耕技术,建立自己的核心技术优势,构建技术壁垒;

4、开拓海外市场,设立海外据点,建立品牌名片。

第二梯队:临时性的调整,核心是降本增效。

1、签订长期订单,塑造长期且稳定的供给体系;

2、着眼热门新技术,抢占新的市场风口;

3、削减老旧/饱和产能;

4、加强人才储备,手段有外招和内培,吸引和留住高素质劳动力;

5、缩减开支,如裁员等。

当然,逆周期投资在半导体行业是常见的策略,多数被头部大厂所运用。目前来看,头部代工厂和IDM厂商对于半导体产业的中长期成长前景依然保有信心,并没有停下产能扩张的脚步。根据现在扩产的进度,可能两年后会抓住另一个行业周期的起点,那个时候正好有充足的产能来应对市场需求。

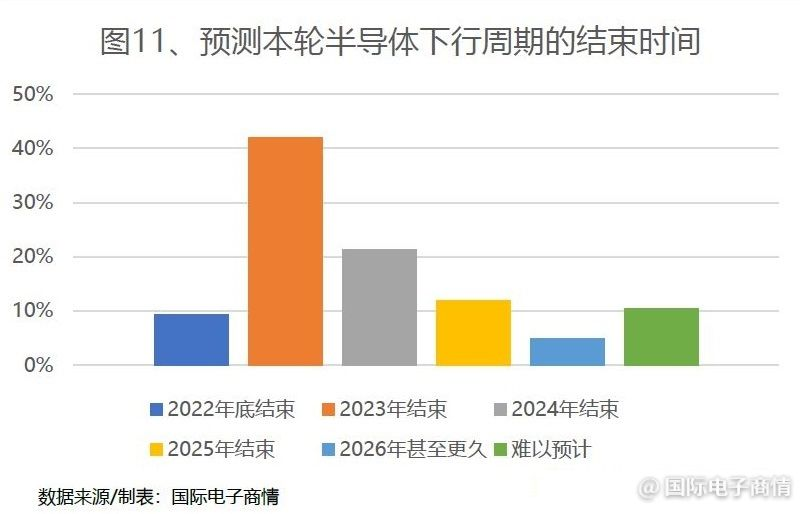

最后,我们对下行周期的延续时间进行了展望(图11)。

● 仅9%的受访企业乐观认为,2022年会结束本轮下行周期;

● 41%认为到2023年结束;

● 21%认为将延续到2024年;

● 12%认为要到2025年才结束;

● 4.9%认为将到2026年甚至更久;

● 10.5%的企业表示难以预计。

通过总计,超过6成的受访企业认为下行周期一共有2至3年的时间。这段时间里仅靠国家政策引导是不能解决所有问题的,因此我们需要参与解决方案创新,为客户提供增值服务,不断引导市场端增强乐观情绪和消费信心。

- 成交数 --

- 成交额 --

- 应答率