“汽车电子”稳了,两重利好锁定6000亿市场

近日,汽车电子在行业内外的热度不断提升。事实上,这既是一块香甜美味的大蛋糕,又是中国汽车产业的不得不攻克的堡垒。因此,行业具备确定性的成长性,这在当下经济下行压力较大的背景下,显得极为稀缺。

// 产业迎来特殊“利好” //

近日,A股汽车芯片板块强势崛起。7月18日-7月22日,万得汽车芯片指数累计上涨7.05%,其中龙头股上海贝岭累计上涨31.76%。上海贝岭主营集成电路,是2021年汽车芯片行情中的大牛股之一。

沉寂两年之久的汽车芯片板块缘何突然爆发,这和中国汽车工业当下喜忧参半的局面有关。

如今的汽车芯片行业,面临两方面的“利好”:

一,电动车普及率不断提升带来的芯片需求增长;

二,外部越来越多的不确定,带来的自主替代需求。7月18日,这个因素再次惊爆行业,并引发A股相关公司大幅度上涨。

说是利好,是因为作为汽车产业链中的一环,汽车芯片终究要掌握在自己手中,这是产业可控的必然要求,外部因素的推动,导致了这一时点要提前到来。这是个巨大的蛋糕。

车规级芯片在传统汽车中的成本约为2500元/车,在新能源汽车中的成本约为5000元/车。

随着汽车向电动化和智能化发展,整车电子电气架构将发生颠覆性变化,由分布式ECU逐渐向中央计算平台过渡,传感、控制和计算芯片的种类、数量和价格占比将进一步提高。预测到2025年,平均每辆新能源汽车单车芯片成本上升至8000元,2030年上升至15000元。据此测算,2025年国内车规级芯片市场规模达到1323亿元,2030年将达到3442亿元。

这还只是国内市场的规模,国际市场则比国内要大4倍,即2025年开始,汽车芯片大约每年的总规模是6600亿元以上。

// 汽车产业链的堡垒 //

想实现自主替代,是一件非常困难的事情。除了有完整自主的半导体产业链之外,车规级认证是该行业的另一个门槛。可靠性标准AEC-Q100、质量管理标准ISO/TS 16949、功能安全标准ISO26262是该行业三个重要的标尺。

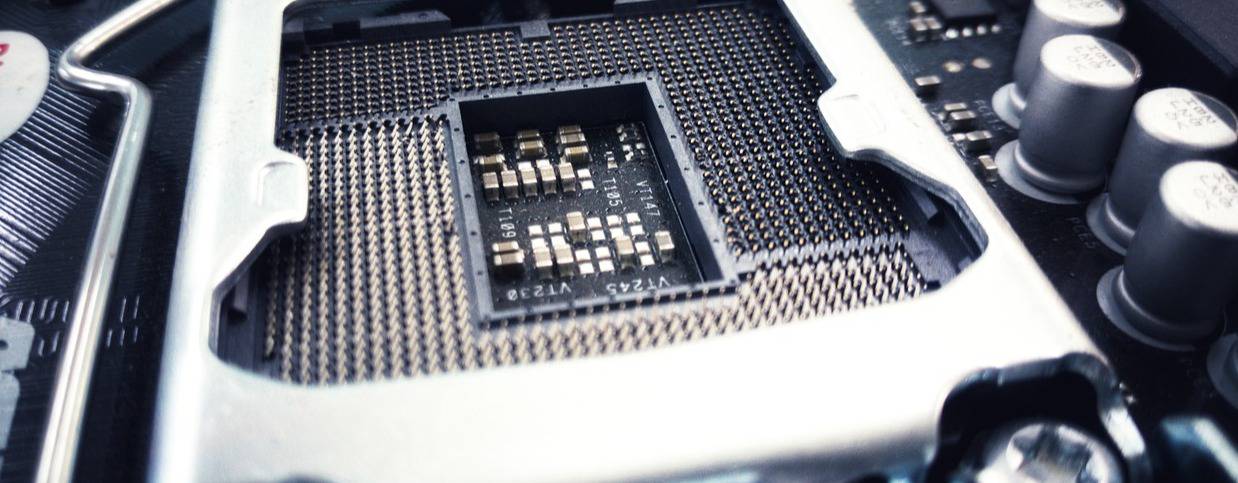

车规级芯片(Automotive Grade),作为汽车电子系统的核心组件,其特殊之处在于其专为汽车行业设计的高标准与严要求。

电子元器件分为四个等级,从高到低依次是军工 > 汽车 > 工业 > 消费电子。作为仅次于军工标准的出行工具,车规芯片质量将直接影响驾乘人员的生命安全。

根据其功能和应用场景的不同,车规芯片可以分为以下几种类型。一是负责算力与控制的功能芯片(MCU、SoC芯片),如车身控制、自动驾驶等;二是负责功率转换的功率器件(IGBT芯片),一般用于新能源车型的电源和接口;三是负责感知环境的传感器芯片,主要用于各种雷达、胎压监测等。

可以看到,如果缺少了上述芯片,不仅高端的智能驾驶不能实现,连最基础款的出行需求,也满足不了,汽车工业陷入无芯可用的困境。

既然有那么大的蛋糕,和行业重要性,应该有众多优质科技企业争相而至?事实是,这个行业确面临很多尴尬:

一、车规级芯片特殊的技术和工艺要求,让大部分芯片企业尚不具备转型进入能力;

二、微控制器芯片、功率半导体芯片、模拟芯片等车规级芯片一般采用40nm、55nm等制造工艺,工艺先进性不足,芯片企业难以产生转型进入的动力;

三、是车规级芯片具有品类多、用量小、单价低的特点,短期内难以形成规模效应和高额利润。

// 本土厂商的突进和不足 //

在2020年时,国内的汽车芯片厂商有过一波突进,这中间收获与教训并重。2020-2022年,全球芯片产能和运力不足,主机厂采用“饱和式订购”的策略导致过去三年内汽车芯片供需失衡放大,汽车芯片平均交付周期从2020年1月的12周攀升至顶峰时(2022年5月)的27.1周。

这种饱和式订购虽然导致了缺芯问题产生,并导致产品涨价,另一方面,国内汽车半导体厂在此缺芯期间实现导入,并迅速扩展产品线,车规级产品陆续通过流片、认证、冬测夏测等流程,有望开始规模上量。

突进之后,还有很大不足。

据国泰君安统计,国产汽车芯片还有很大替代空间。

一、主控芯片(计算芯片、控制芯片MCU)的自主率小于1%。MCU、GPU、FPGA等通用芯片领域国外企业高度垄断。

二、模拟芯片&通信芯片的自主率小于3%。车辆信号链芯片及电源管理芯片数量需求较广,缺乏高端产品供给,车载以太网芯片企业较少。

三、传感器芯片的自主率约为4%。在车身感知领域国外企业高度垄断,前三大市占率约占七成以上;在视觉、毫米波雷达等领域国内有一定基础,部分已实现商用车、工程车等领域应用。

四、功率芯片的自主率约为8%。国内的IGBT、MOSFET与国外差距较大,但在功率分立器件、模块等领域更擅长、三代半导体国内正在积极布局。

五、存储芯片的自主率约为8%。国内车用存储芯片主要被美光、三星等外国企业垄断,国内在车用SRAM、利基型DRAM等环节有基础。

- 成交数 --

- 成交额 --

- 应答率